השקעה בזהב נחשב ל"חוף המבטחים" של משקיעים רבים שרוצים להגן על הכסף שלהם מהתנודות הקיצוניות, הירידות החדות וחוסר הוודאות בשוק ההון.

הזהב נחשב לאפיק השקעה בטוח, סולידי ויציב שלא מאבד מערכו: המחיר של המתכת היקרה הזאת עומד על 1,900 דולר נכון לזמן כתיבת שורות אלו, ונראה שהוא לא מפסיק לזנק גם כשהשווקים מדשדשים ומתקשים להתרומם.

מתלבטים האם להשקיע בכסף או בזהב ולהפוך את המתכות היקרות האלה לחלק מתיק ההשקעות שלכם? הגעתם למקום הנכון. במאמר הזה אתם הולכים ללמוד את כל מה שצריך לדעת על השקעות בכסף ובזהב.

אני הולך להסביר למה זהב נחשב ל"עוגן" יציב שמספק ביטחון כלכלי ושקט נפשי גם בזמני משבר וחוסר יציבות ולפרט את אפשרויות ודרכי ההשקעה השונות במתכות יקרות.

רק הערה אחת חשובה לפני שנצא לדרך: אין לראות במאמר הזה המלצה מחייבת להשקעה בזהב או במתכת יקרה אחרת ואין בו תחליף לייעוץ השקעות.

המטרה שלי היא להסביר לכם בצורה פשוטה ובגובה העיניים איך זהב שומר על הערך שלו ומגן עליכם מאינפלציה ומירידה בערך המטבע המקומי – זה הכל, כמובן שהבחירה האם להשקיע בזהב ובאיזו דרך לעשות את זה נמצאת בידיים שלכם.

אז לאחר שסגרנו את הפינה הזאת, אפשר לצלול למים העמוקים ולהבין מדוע השקעה בזהב הפכה ל"הזדמנות פז" שמושכת משקיעים רבים.

מה זאת בכלל השקעה?

כדי שתוכלו להפוך למשקיעים מצליחים, אתם חייבים להבין קודם כל מה זאת בכלל השקעה.

אם אתם עושים את הצעדים הראשונים שלכם בשוק ההון ואין לכם מושג ירוק איך הוא מתנהל, חשוב שתתחילו מהיסודות ותבינו מה אתם בכלל עושים ומהי המטרה שלכם.

השקעה מאפשרת לכסף שלכם להתחיל לעבוד בשבילכם ולייצר רווחים במקום שאתם תעבדו קשה ותקרעו את התחת כדי לעשות כסף.

השקעה מאפשרת להגדיל את ההון הראשוני שלכם באמצעות הקצאת והעברת סכומי כסף מסוימים כדי להחזיק בנכסים פיננסיים שאמורים להעניק לכם תשואה מסוימת.

אפיקי ההשקעה הפופולריים והנפוצים ביותר יכולים להיות מניות הנסחרות בבורסה או מטבעות זרים.

קיימים גם כלי השקעה פסיביים כמו קרנות גידור וקרנות נאמנות.

חלק מהמשקיעים שומרים נאמנות למתכות היקרות גם כיום ורואים בהן הימור בטוח שחייב להיות חלק מתיק ההשקעות שלהן.

אפיקי השקעה שונים מספקים למשקיע רווח שנתי שנקרא בשפה המקצועית "אלפא" או תשואה עודפת.

קרנות הגידור הטובות והמובילות בעולם מספקות תשואה של למעלה מ-90% ללקוחות שלהם, עם זאת, רוב הקרנות יספקו תשואה צנועה יותר שנעה בין 4 ל-10 אחוזים מסכום ההשקעה שלכם.

השקעה טובה מאפשרת לייצר הכנסה קבועה מבלי שתצטרכו לעבוד קשה ולצאת מהבית – תוכלו להגדיל בצורה שיטתית, עקבית ורציפה את ההון שלכם ולהשיג תשואה יציבה.

מה זה כסף?

אנחנו משתמשים בו באופן יומיומי ולא מפסיקים לדבר ולחשוב עליו, אבל רוב האנשים בכלל לא יודעים מה זה כסף.

אנחנו תופסים אותו בתור משהו בסיסי ומובן מאליו, אבל האם אתם באמת מסוגלים להגדיר מה זה כסף והקדשתם מחשבה עמוקה כדי להבין במה באמת מדובר? רוב הסיכויים שלא.

אז הגיע הזמן לתקן את המצב ולפזר את הערפל.

כסף הוא אמצעי חליפין מקובל ומוסכם, זה עיקר התפקיד שלו: הוא אמור להיות נייד, קשיח וניתן לחלוקה.

בנוסף, כסף צריך לשמור על הערך שלו לאורך זמן.

משחר ההיסטוריה האנושית המתועדת, תרבויות וחברות שונות הסתמכו על מתכות יקרות כמו כסף וזהב כדי להניע את הכלכלה שלהן.

הזהב שימש כאמצעי התשלום העיקרי אצל הסינים, היוונים והרומאים.

בעבר, הכסף שהנפיקו מדינות וממלכות היה מגובה במתכות יקרות כמו זהב, ורק לפני כמה עשרות שנים ארצות הברית החליטה להתנער מתקן הזהב והפכה את הדולר לשטרות נייר שהערך שלהן בכלל לא קשור לעתודות הזהב והכסף של המדינה ואינו תלוי בהן.

כל מדינות העולם הלכו אחריה ואימצו את השיטה הזאת.

למרות שהמטבעות של היום כבר לא מוצמדים לזהב, המתכת המבריקה והנוצצת שמרה על החשיבות והערך הגבוה שלה.

לאחר שהזהב "סובב את העולם" במשך אלפי שנים והפך לבסיס של המסחר הבינלאומי, ימי הזוהר שלו לא חלפו והבהלה למתכת היקרה והמבוקשת הזאת נמשכת במלוא הכוח גם בימינו.

מה זה תקן הזהב?

אם המושג הזה מצלצל לכם מוכר, אבל אינכם יודעים במה בדיוק מדובר, תמשיכו לקרוא ותקבלו את התשובה המלאה.

עד לשנת 1933, כסף וזהב נחשבו לאמצעי סחר ותשלום מקובל במדינות המפותחות – עוד הרבה לפני ימי הכסף המזומן, אנשים יכלו להיכנס לחנות ולרכוש סחורות באמצעות מטבעות העשויים מכסף ומזהב.

אבל, לאחר תום מלחמת העולם הראשונה, נשיא ארה"ב פרנקלין רוזוולט הפקיע את הזהב הפרטי שהיה בידי האזרחים כדי לרתום אותו לטובת המאמץ המלחמתי נגד גרמניה הנאצית – הוא הורה לבנק הפדרלי להדפיס שטרות של דולרים שמייצגות ערך מסוים בזהב.

הצמדת ערך הדולר לזהב פיסי עברה כמה שינויים, עד שבסופו של דבר, נשיא ארה"ב ריצ’רד ניקסון ביטל לגמרי את "תקן הזהב".

המהפכה הושלמה וערכו של הדולר כבר לא הוצמד לזהב פיזי.

הצעד המהפכני של ניקסון ניתק את הקשר בין הזהב לדולר ופתח את השער לעידן "כסף פיאט" שבו הערך של המטבע אינו מגובה בשום מתכת יקרה פיסית.

כסף "פיאט" מודרני

עם ביטולו של "תקן הזהב" והמעבר לשטרות כסף שהערך שלהן אינו תלוי באף מתכת יקרה או סחורה אחרת, ממשלת ארה"ב החלה להדפיס כמויות עצומות של כסף.

כל העולם מיהר להתלהב מההמצאה המבריקה ומיהר לאמץ את שטרות הכסף שהשווי הפנימי שלהן נקבע באופן שרירותי על ידי המדינה.

החוב הממשלתי תפח והגיע למימדים עצומים, הצריכה הפרטית הרקיעה שחקים והחגיגה הגדולה נגמרה בקריסה כלכלית.

המיתון הכלכלי בסוף שנות השבעים ובשנות השמונים התחלף בשימוש הולך וגובר באשראי ובפריחה כלכלית מחודשת בשנות ה-90.

אבל הנדנדה המשיכה ובשנת 1997 התרחש משבר פיננסי חמור בתאילנד ובאסיה: העולם עוד לא הספיק להתאושש ובשנת 1999 התפוצצה בועת הדוט-קום והביאה לקריסה של בורסת הנאסד"ק.

כולם כבר הבינו שהמערכת הכלכלית המודרנית שמתבססת על "כסף פיאט" היא ממש לא מושלמת ונטולת פגמים, אבל, המבחן הרציני והאמיתי שלה התרחש בשנת 2008, כשאמון הציבור בכל העיקרון של שטרות הנייר התערער.

ההתמוטטות של בנק ההשקעות המוביל והמכובד Lehman Brothers הובילה לקריסה כלכלית חסרת תקדים בכל רחבי העולם.

רק הדפסת כסף מאסיבית של ממשלת ארה"ב, הבנק הפדרלי המרכז וקרן המטבע הבינלאומית הצליחו לחלץ ולהציל את המערכת הבנקאית הבינלאומית מקריסה מוחלטת בדקה ה-90.

לאחר המשבר הכלכלי החמור בהיסטוריה העולמית, ראינו את "השוק השורי" (רצף עליות) הארוך ביותר בהיסטוריה של שוק ההון האמריקאי ושווי המדדים המובילים בארצות הברית שבר שיאים.

הסכנות של החוב הבינלאומי

אם ההיסטוריה לימדה אותנו משהו, זה שהשווקים מתנהלים במחזורים של גאות ושפל: מדובר ברכבת הרים מטורפת שקשה לחזות ולצפות את ההתנהגות שלה מראש.

לפני שהקורונה טרפה את הקלפים, היינו בשיאו של "השוק השורי" הממושך ביותר בהיסטוריה.

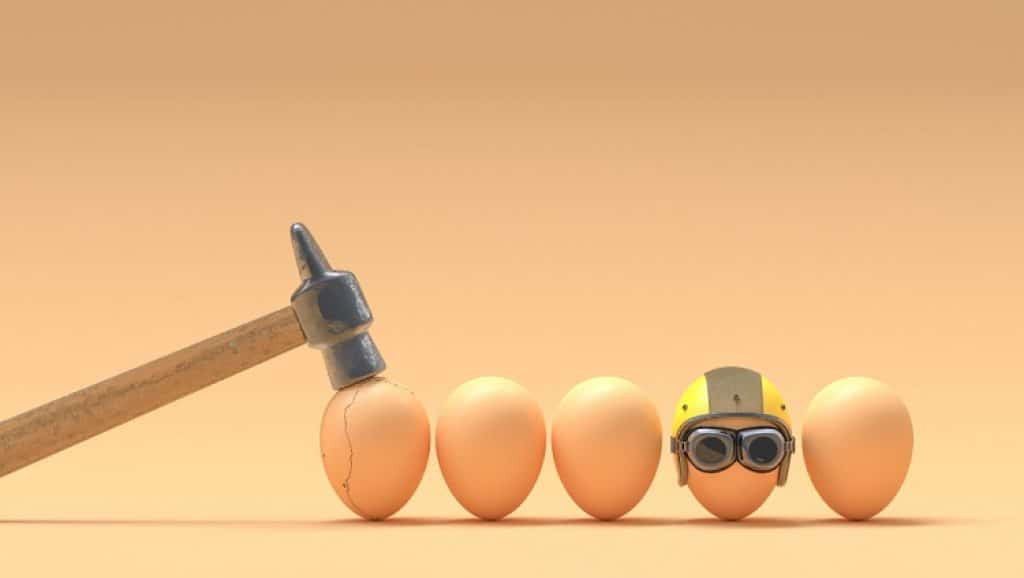

הפריחה של שוק ההון שוברת שיאים, אבל בואו לא נשלה את עצמנו: בשלב מסוים, כל החגיגה תיגמר והבורסה עומדת להתרסק במוקדם או במאוחר – זה רק עניין של זמן.

כשהמשבר החדש יכה גלים, יתחיל אפקט דומינו שישפיע על המערכת הפיננסית הבינלאומית: שוק האשראי ייכנס לקיפאון מתמשך, בנקים ייסגרו והמוני אנשים יאבדו את כל החסכונות וההשקעות שלהם.

כיום, הכסף הוא אפילו לא פיסת נייר חסרת ערך ממשי, אלא סתם כמה ספרות על מסך המחשב.

האם ידעתם ש-4% בלבד מכל הכסף בעולם נמצא בתור שטרות פיזיים, בזמן שכל שאר הכסף קיים רק "על הנייר" ותלוי במצבו הפיננסי של הבנק שלכם?

הבנקאים לא מפסיקים להדפיס ולהלוות כסף, והתוצאה היא שהכסף מאבד את הערך שלו.

קשה להתווכח עם העובדה ששיטת האשראי הביאה לפריחה חסרת תקדים של החדשנות והקדמה האנושית במהלך 20 השנים האחרונות, אבל אי אפשר לטמון את הראש בחול ולהתעלם מחוסר היציבות של שוק האשראי.

קיימת סכנה אמיתית וממשית שהמערכת הפיננסית הבינלאומית כולה תקרוס, ומה יקרה אם המערכת הבנקאית תקרוס ואנשים יאבדו את כל כספם? האם יש לנו תוכנית חלופית או "גלגל הצלה" למקרה כזה? לא בדיוק.

כשהמערכת הפיננסית תיכנס לקיפאון, ברז האשראי הבלתי נגמר ייסגר, תזרים המזומנים יתייבש ואנשים יישארו עם כיסים ריקים: חברות יקרסו, עובדים לא יקבלו משכורת, תשתיות ומתקנים יישארו עזובים ונטושים, ואפילו אספקת האנרגיה תיפגע ותיפסק.

בתרחיש כזה, גם מטבעות קריפטו כמו ביטקוין יהפכו לחסרי ערך, בגלל שלא ניתן להשתמש בהם ללא חשמל.

חשבו על התוהו ובוהו ברחובות כשאנשים יאבדו את מקור הפרנסה והחסכונות שלהם ואפילו לא יוכלו לקנות לעצמם מוצרי מזון ואמצעי מחייה הכרחיים.

אני יודע שזה נשמע כמו תסריט אפוקליפטי של סרט הוליוודי, אבל זה באמת יכול להתרחש במציאות.

כשהמסחר הבינלאומי יתמוטט, ייתכן שדווקא הזהב והכסף יחזרו לקדמת הבמה ויצילו את המצב, אחרי הכל הן שימשו בתור אמצעי תשלום אמין ויעיל במשך אלפי שנים, וייתכן שהם יהפכו למפלט האחרון שלנו בתקופה של חוסר יציבות ואי וודאות.

לבסוף, כשהעולם יפתח מערכת פיננסית חדשה, המתכות היקרות שהחזקתם בהן יהיו שוות הון תועפות.

לא משנה איזו שיטה מוניטרית העולם יאמץ ולאיזה סוג של מטבע הוא יעבור, זהב עדיין ישמור על הערך הגבוה שלו ויאפשר לכם לגלגל רווחים יפים.

לדוגמה, כשהמערכת המוניטרית של רפובליקת ויימר בגרמניה התמוטטה עקב היפר-אינפלציה וערך המטבע המקומי התרסק, השווי של הזהב הרקיע שחקים ואפשר היה לפרנס ולכלכל שכונה שלמה תמורת 28 מטבעות זהב בלבד.

האם זהב (וכסף) עדיין שווים כסף?

למרות שהחלפנו את מטבעות הזהב ששימשו נאמנה את אבות אבותינו בשטרות נייר ובכרטיסי אשראי, מטבעות בוליון זהב וכסף עדיין זוכים להכרה חוקית בכמה מדינות ברחבי העולם.

אז נכון שאנחנו לא מסתובבים עם מטבעות זהב בארנק שלנו, אבל הזהב נשאר אפיק השקעה לגיטימי ופופולרי גם כיום.

למרות כל הביקורות שכיום הזהב הוא לא יותר מ"אבן יקרה" עם ערך רגשי שנועדה למטרות יופי בלבד, הביקוש ההולך וגובר למתכות יקרות מוכיח את ההיפך.

מטבעת ארצות הברית מדווחת לעתים קרובות על מחסור בכסף עקב הביקוש הגבוה, וזה סיפור דומה גם עם הזהב.

כל משקיע צריך להפנים את הנקודה הבאה: זהב וכסף שומרים על הערך הגבוה שלהם לאורך זמן – מתכות יקרות שומרות על השווי שלהן בצורה הטובה ביותר מכל אפיקי ההשקעה שעומדים לרשותכם. נקודה.

המסחר במטבעות זהב וכסף נמשך גם כיום וניתן לרכוש מטבעות בוליון (עשויים ממתכת יקרה טהורה) אצל מגוון רחב של סוחרים מורשים.

המשקיע מרוויח כאשר הוא קונה מטבעות בוליון במחיר נמוך יותר ומוכר אותם במחיר גבוה כדי להרוויח את ההפרש.

בשורה התחתונה, מטבעות כסף וזהב (העשויים ממתכת יקרה טהורה ובעלת ערך) עדיין שווים לא מעט כסף ושומרים על הערך הגבוה שלהם לאורך זמן ללא כל קשר לתנודות בבורסה או לחובות הכספיים של מדינה מסוימת.

אבל לצד כל היתרונות האלה יש גם כמה חסרונות שצריך לקחת בחשבון.

קודם כל, מדובר בנכס פיזי שיכול להינזק, להיגנב או ללכת לאיבוד. לא כל הנוצץ זהב וחשוב שתוודאו שרכשתם מטבע או מטיל זהב וכסף אמיתי וטהור – הדבר האחרון שאתם רוצים זה להפוך לקורבן של הונאות ותרמיות.

כמובן שאם אתם מחזיקים במטבעות זהב וכסף, תצטרכו לשמור עליהן היטב ולאחסן אותן במקום מוגן ובטוח.

ייתכן שתצטרכו לבטח את מטילי הזהב או הכסף שברשותכם או לשכור כספות בנקאיות כדי שתוכלו להגן על הנכסים היקרים האלה בצורה הטובה ביותר.

חברת בריקסטון מאפשרת לשמור על הזהב והכסף שלכם במתקנים מאובטחים, ככה שתוכלו לישון בשקט ולדעת שהם נמצאים בידיים טובות, רק תוודאו שקיבלתם את כל התעודות והאישורים המפרטים את כמות פריטי הזהב והכסף שהפקדתם.

זהב וכסף בתור גידור מאי וודאות כלכלית

הסיבה העיקרית לכך שזהב וכסף נשארו חביבי ויקירי המשקיעים היא בגלל שהם מציעים גידור של תיק ההשקעות שלהם מחוסר היציבות ואי הוודאות בשווקים.

מדובר בנכסים פיזיים בעלי "ערך מובנה" משל עצמם ששומרים על השווי שלהם לאורך זמן.

בתקופות של תנודתיות גבוהה בשוק או מיתון כלכלי, המשקיעים ממהרים למכור נכסים פיננסיים בעלי רמת סיכון גבוהה שיכולים לאבד את השווי שלהם.

הרווחים שהם מימשו משמשים להשקעה בזהב שמתפקד בתור "תעודת ביטוח" עד שהשוק יתאושש ויחזור לעצמו.

כשהמשקיע מוכן לקחת סיכון ומאתר הזדמנות אטרקטיבית, הוא ממיר את הזהב לניירות ערך ואגרות חוב שיספקו לו רווחים גבוהים יותר מהתשואה שהוא היה מקבל אם הוא היה ממשיך להחזיק בכסף ובזהב שברשותו.

אבל, השקעה בזהב ובכסף אינה רק אמצעי גידור יעיל בזמן ירידות חדות ותנודתיות גבוהה בשווקים.

זהב וכסף מגנים על המשקיע מאינפלציה גבוהה: מאז הקמתו של הבנק הפדרלי המרכזי בארה"ב בשנת 1913, הדולר איבד 95% מכוח הקנייה שלו.

במהלך הזמן, האינפלציה הגואה נוגסת בשווי של שטרות הכסף בגלל שהן אינן מגובות בשום נכס פיזי ממשי.

כשממשלת ארה"ב ממשיכה להדפיס כסף בלי לדפוק חשבון ומזרימה כמויות עצומות של דולרים למערכת הפיננסית העולמית, היא גורמת לאינפלציה במחירים של סחורות ושירותים שונים.

אם אתם תוהים מדוע האינפלציה בארצות הברית נשארת ברמה נמוכה מאוד למרות שהיא לא מפסיקה להדפיס טריליוני דולרים, התשובה פשוטה: היא מצליחה לייצא את האינפלציה למדינות אחרות ולגרום לירידה בערך המטבע המקומי שלהן.

התוצאה היא שבזמן שהאמריקאים נהנים מדולר חזק, המטבעות של שאר המדינות בעולם צונחים בצורה תלולה ונמחקים.

בואו ניקח לדוגמה את הדולר הקנדי: שותפת הסחר השלישית בגודלה של ארצות הברית סובלת מפיחות של יותר מ-365% בשער הדולר הקנדי מאז אימוץ התוכנית הכלכלית החדשה של הבנק הפדרלי המרכזי בארה"ב בשנת 2008.

זה אומר שהקנדים נאלצים לשלם יותר על סחורות ושירותים או כדי להמיר את המטבע שלהם לדולר אמריקאי.

קנדה היא ממש לא היחידה ומצב דומה שורר כמעט בכל מקום בעולם, אבל, המדיניות המוניטרית הבעייתית והלא אחראית של ארה"ב מתגלה במלוא הכיעור שלה במדינות המתפתחות שבהן המטבע המקומי מתרסק לגמרי.

שערי הבוליבר הוונצואלי, הרנד הדרום אפריקני, הפסו הארגנטינאי והלירה הטורקית יורדים בצורה תלולה במהלך העשור האחרון.

השקעה בזהב מגדרת את תיק ההשקעות שלכם מירידה בערך המטבע המקומי.

מחיר הזהב מצוין בדולרים, ולכן כל מי שמתגורר מחוץ לארה"ב יכול להגן על עצמו מפיחות בערך המטבע המקומי מול הדולר בעזרת השקעה בזהב שאינו חשוף לאינפלציה.

מסחר בזהב לעומת קרנות סל: במה עדיף להשקיע?

זה רעיון חכם להקצות 5-10% מתיק ההשקעות שלכם להשקעה בזהב, אבל, אם אינכם מרגישים בנוח להחזיק מטילי זהב מתחת לכרית, יש גם אפשרות אחרת להשקיע בזהב: קרנות סל.

כמובן שתוכלו להשקיע בזהב בדרך הישנה והטובה בעזרת קניית מטבעות ומטילי זהב וכסף טהור (בוליון), אבל, ניתן לסחור בזהב גם באמצעות רכישת קרן סל שעוקבת אחר מחיר הזהב ונסחרת בבורסה בדומה למניה רגילה.

היתרון הוא שלא תצטרכו לרכוש זהב פיזי ולשבור את הראש איך ואיפה לאחסן אותו, אבל, יש כוכבית אחת חשובה שצריך לקחת בחשבון: אם אתם מחזיקים בקרנות סל המעניקות חשיפה לזהב בשווי של $20,000, זה ממש לא אומר שאתם מחזיקים במטבעות זהב פיזי בשווי של $20,000.

משקיעים רבים נוטים לחשוב שהשקעה בקרנות סל הנצמדות למחירי הזהב זהה להחזקת מטילי ומטבעות זהב אמיתיים ומדובר בטעות גדולה.

לא צריך להתבלבל, קרן סל היא בסך הכול מכשיר פיננסי שמעניק לכם את הזכות לקנות חוזים עתידיים על זהב בתאריך ובמחיר מסוימים שנקבעו מראש, אז זה ממש לא אותו דבר כמו להחזיק במטיל זהב אמיתי בבית שלכם.

בניגוד לזהב פיזי שתמיד שומר על הערך שלו, קרן סל חשופה לתנודות בשוק וברגע שהבורסה תתרסק, גם השווי של קרן הסל שלכם יתאפס, תאבדו את כל הכסף שהשקעתם ותצאו עם כיסים ריקים.

תתרחקו ממטבעות זהב וכסף לאספנים

אם אתם רוצים לחשוף את תיק ההשקעות שלכם לכסף וזהב, אני ממליץ לרכוש מטבעות ומטילי בוליון.

אל תתפתו לרכוש מטבעות המיועדים לאספנים, כי יהיה הרבה יותר קשה למכור אותם אחרי זה.

ייתכן שסוחרי כסף וזהב מסוימים ירצו לעקוץ אתכם ולעבוד עליכם בעיניים, ככה שתקפידו לרכוש כסף וזהב טהור בלבד.

תחקרו את התחום לעומק ואל תאמינו בצורה "עיוורת" לכל ההמלצות של יועצי השקעות שונים שעלולים לדחוף לכם מוצר בתמחור מוגזם וגבוה מדי כדי לגזור עליכם קופון ולזכות בעמלה שמנה.

חשוב שתבדילו בין זהב וכסף פיזי למטרות השקעה (בוליון) לבין פריטי אספנות: בעוד שאת הראשונים תוכלו למכור בקלות במחיר הקרוב לשווי השוק שלהם, השווי של מטבעות אספנים נגזר מהערך ההיסטורי שלהם ולא מכמות הזהב או הכסף שהוא מכיל.

זה אומר שאם אינכם בקיאים בתחום, אתם עלולים להתקשות למצוא סוחר זהב שירצה לקנות את המטבע הזה.

מטבע לאספנים הוא כמו שטיח פרסי, ייתכן שהוא נדיר ושווה לא מעט כסף, אבל כשתזדקקו באופן דחוף לכסף מזומן, תתקשו למצוא מישהו שיהיה מוכן לקנות אותו מכם, במיוחד אם אין לכם את הקשרים הנכונים.

לכן, אם המטרה שלכם היא להחזיק בזהב או בכסף בתור "ביטוח" מקריסה בשוק ההון, מיתון כלכלי או ירידה בערך המטבע המקומי, אני ממליץ ללכת על מטבעות בוליון פיזיים ולהתרחק מקרנות סל או מפריטי אספנות.

בסופו של דבר, זהב (וכסף) פיסי היה ונשאר אחד מאפיקי ההשקעה הבטוחים, היציבים והאמינים ביותר שבאמת תוכלו לבנות עליו ברגע האמת.

השורה התחתונה

כמו שלמדנו, זהב יכול להיות נכס נהדר לגידור חלק מתיק ההשקעות, אבל כמובן שגם לזה יש יתרונות וחסרונות.

מסחר בזהב הוא תחום היסטורי שקיים הרבה לפני הבורסה, או שוק ההון כמו שאנחנו מכירים אותו כיום, אבל הוא שרד את מבחן הזמן בהצלחה ונחשב לאפיק השקעה יציב וסולידי.